Jak sestavit neprůstřelné rentiérské portfolio?

O penězích můžeme přemýšlet jako o akumulované energii. Lze za ně koupit nejen nejrůznější zboží a služby, ale i čas. Alespoň tak na věc nahlíží lidé, kteří nechtějí tvrdou prací strávit přes 40 let svého života. Jaký majetek je potřeba k dosažení finanční nezávislosti? A jak by mohlo vypadat ideální rentiérské portfolio?

Termín finanční nezávislost lze jednoduše definovat jako stav, kdy má člověk dostatečný objem majetku, z něhož dokáže žít naplněný život nezávisle na svých dodatečných příjmech z práce či podnikání. Na otázku ohledně velikosti potřebného majetku pak řada lidí s oblibou odkazuje na pravidlo 4 %.

Odrazový můstek č. 1 – potřebná výše majetku

To poprvé nastínil William Bengen v roce 1994. V rámci své studie hledal maximální bezpečnou míru ročního výběru z portfolia složeného z amerických akcií a státních dluhopisů v poměru 50:50. Došel k závěru, že každoroční výběr ve výši 4 % počátečně investovaného majetku průběžně navyšovaný o inflaci představuje poměrně bezpečný kompromis mezi rizikem a solidní rentou.

K podobným závěrům došla i o několik let později zveřejněná studie označovaná jako Trinity Study, podle níž mohou investoři s portfoliem složeným alespoň z 50 % akcií každoročně vybírat inflačně očištěnou 4% rentu z počátečně investovaného majetku po dobu 30 let s poměrně nízkým rizikem, že peníze na tomto horizontu dojdou.

Výpočty pochopitelně vychází z historického vývoje a budoucnost může být pro investory méně příznivá. Souvisí to s možným příchodem období vyšších inflačních tlaků, slabého ekonomického růstu a poměrně optimistickým oceněním některých aktiv, zejména amerických akcií. Výše zmíněné studie se navíc zaměřují právě na trh USA, který byl dlouhodobě investičně nejúspěšnějším regionem vůbec. A identifikovat budoucí vítěze je obecně obtížné.

Proto může být každoroční výběr 4 % reálné hodnoty na začátku investovaného majetku příliš agresivní strategií, v důsledku čehož hrozí předčasné vyčerpání portfolia. To potvrzuje řada novějších studií, které hovoří o bezpečné míře výběru spíše okolo 3-3,5 %. Navíc čím delší horizont, tím větší riziko, že peníze dojdou. A jak víme, předpokládaná doba dožití se vzhledem k pokrokům v oblasti medicíny neustále prodlužuje.

Pro praktickou aplikaci však obecně můžeme říci, že pokud bychom pro pohodlný život potřebovali z portfolia vybírat částku 50 000 Kč měsíčně, tak při každoročním výběru 3,5 % reálné výše na počátku investované částky potřebujeme pro výplatu takové renty majetek přibližně 17 milionů korun.

Odrazový můstek č. 2 – investiční strategie

Další stěžejní otázkou je volba rentiérské strategie. Nabízí se inspirovat u těch, jejichž investiční myšlenky ověřil čas. Jedním z příkladů může být portfolio Nobelovy nadace, které je spravováno již přibližně 120 let. Alfreda Nobela zřejmě není nutné dlouze představovat. Život tohoto vědce se točil zejména okolo výbušnin, s jeho jménem je neodmyslitelně spjat dynamit, který vynalezl v roce 1866. Navzdory tomu se Nobel považoval za pacifistu a možná právě proto chtěl po své smrti zanechat něco víc, než jen vynálezy jako rozbuška nebo bezdýmný střelný prach.

Rok před svou smrtí (1895) tak v poslední vůli odkázal téměř veškerý svůj majetek na vytvoření nadace, která uděluje ceny za vědecký výzkum či přínos lidské společnosti v oborech fyzika, chemie, lékařství, literatura a boj za světový mír. Nobel na tyto bohulibé účely odkázal sumu 31 mil. švédských korun (SEK), což je pro představu dnešní ekvivalent (po zohlednění inflace) přibližně 190 mil. USD.

První laureáti se mohli v roce 1901 těšit z Nobelovy ceny ve výši 150 tis. SEK, což je ekvivalent dnešních zhruba 1 mil. USD. Problémem však byla investiční strategie nadace. Prostředky byly totiž podle poslední vůle Nobela investovány do bezpečných cenných papírů, zejména státních dluhopisů. To způsobilo, že reálná výše odměny pro laureáty musela být velmi brzy snížena, vždyť po dvaceti letech fungování nadace se reálná hodnota vyplácené ceny smrskla na méně než třetinu původní výše.

K výrazné změně strategie fondu došlo v 50. letech, kdy se nadace ve větší míře přiklonila k dynamickým aktivům, které dokáží zajistit nejen pravidelnou výplatu cen, ale i postupný růst hodnoty majetku fondu. Díky tomu může dnes Nobelova nadace vyplácet odměny ve výši 10 mil. SEK, což je v přepočtu opět přibližně 1 mil. USD.

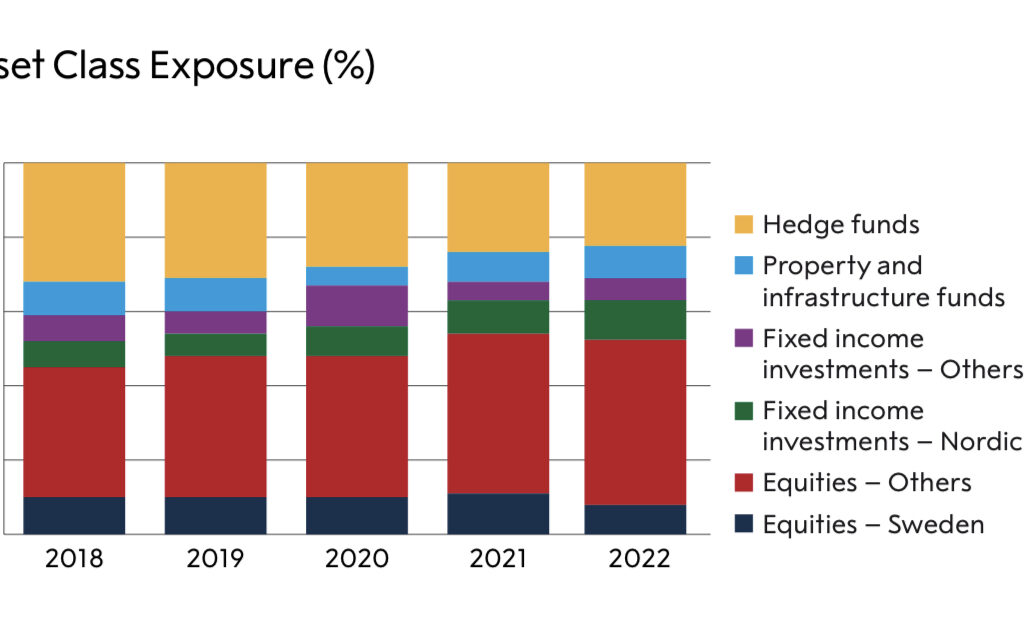

Cílem nadačního fondu je dosáhnout inflačně očištěného výnosu ve výši alespoň 3 % ročně. Toho se snaží manažeři docílit investicí majetku do portfolia, které v neutrálním rozložení obsahuje 55% alokaci do akcií. 10 % majetku je poté investováno do dluhopisů, 10 % do nemovitostí a zbývajících 25 % tvoří alternativní investice, konkrétně hedgeové fondy. Váhy jednotlivých tříd aktiv se však v čase odchylují podle aktuální situace.

Rozložení portfolia Nobelovy Nadace, zdroj: The Nobel Foundation annual report 2022

Kyblíková metoda v kontextu rentiérského portfolia

Strukturu majetku Nobelovy nadace tak můžeme využít jako východisko pro sestavení rentiérského portfolia. Volba konkrétních vah je samozřejmě individuální záležitostí a neexistuje jediné portfolio, které by mělo vyhovovat každému. Zároveň hedgeové fondy zpravidla přichází v úvahu až pro opravdu velmi majetné investory, tudíž dává smysl tuto alternativní složku vypustit.

V každém případě je zjevné, že hlavním stavebním kamenem by měly být akcie, a to s přibližně 60% zastoupením. Zbývající část se nabízí rozložit po 15 % do nemovitostí a dluhopisů, přičemž posledních 10 % lze alokovat do nástrojů peněžního trhu. Takové rozložení zároveň využívá tzv. kyblíkové metody, kdy se portfolio rozdělí do „hromádek“ připadajících na dané investiční horizonty.

V rámci nejkonzervativnější části portfolia, která by v tomto případě měla vystačit na výplatu renty přibližně po dobu 3 let, je investováno do nástrojů peněžního trhu. Z tohoto majetku je čerpáno v prvé řadě. V případě vyčerpání prvního kyblíku je následně vybíráno z druhého kyblíku složeného z dluhopisů a nemovitostních investic, který tvoří zmíněných přibližně 30 % portfolia. Až při spotřebování tohoto druhého kyblíku je pak likvidováno akciové portfolio.

Současně dává smysl postupně s plynutím času a výplatou renty doplňovat konzervativní kyblík z dynamičtějších částí portfolia, především v případě, kdy jsme svědky růstu trhů. Tím pádem dochází k průběžnému rebalancování portfolia do výchozího stavu. V případě negativní nálady na trzích nicméně není vhodné odprodávat akcie v poklesu, naopak nabízí se s tímto krokem počkat opět na chvíli, kdy na trzích panuje optimismus. Díky zastoupení konzervativních investic tak rentiér nemusí prodávat dynamické nástroje se ztrátou a může pohodlně čerpat z prvních dvou kyblíků.

Renta neznamená odchod na penzi

Dosažení finanční nezávislosti však nemusí znamenat jen nekonečné ležení na pláži a usrkávání z koktejlu s paraplíčkem. Naopak většina zajištěných lidí je nadále aktivních, jinak by se unudili k smrti. Často pracují sice ne s takovou intenzitou jako dříve, zato s větší radostí. Práce totiž začíná být nejzajímavější ve chvíli, kdy ji neděláte pro peníze.